【令和7年版】おさえておきたい年末調整の変更点と、令和8年からの実務。(年末調整書き方ガイド付)

📣注目ポイント:記事の最後にダウンロード可能な「年末調整書き方ガイド」をご用意しています。

ご活用ください。

年末調整とは、役員や従業員(以下、従業員)の毎月の給与や

賞与(以下、給与等)から源泉徴収した所得税(源泉徴収税額)の年間合計額と、

本来納めるべき年間の所得税額との差額を精算する手続きです。

毎月の給与等の源泉徴収税額は概算の金額であるため、

この年末調整によって一人ひとりの正確な税額を確定させる必要があります。

今回の記事では、令和7年分の年末調整の変更点および令和8年からの実務について解説します。

もくじ

年末調整の対象となる人

令和7年分年末調整のポイント(昨年からの変更点)

令和8年からの対応について

様式の変更について

令和7年分年末調整申告書の書き方ガイド

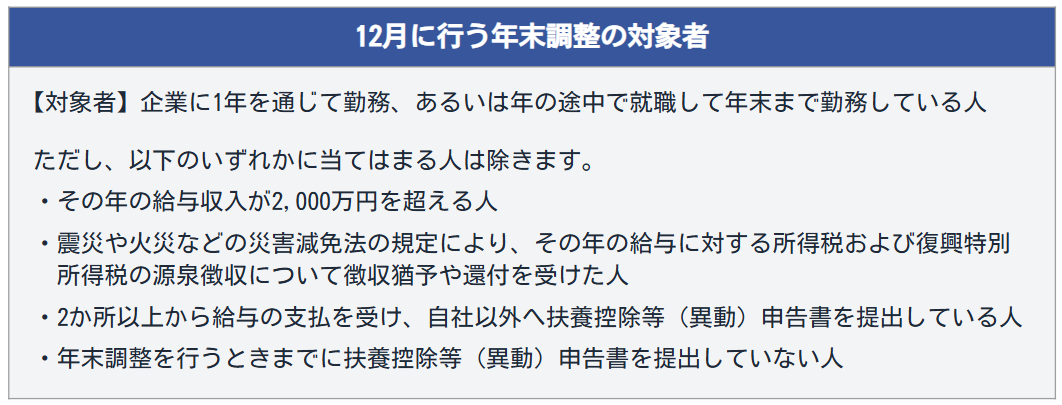

年末調整の対象となる人

年末調整の対象者は、年末調整を行う日までに「給与所得者の扶養控除等(異動)申告書」

(以下、扶養控除等(異動)申告書)を提出した従業員です。

年末調整には、12月に行う年末調整と、年の途中で行う年末調整の2種類があります。

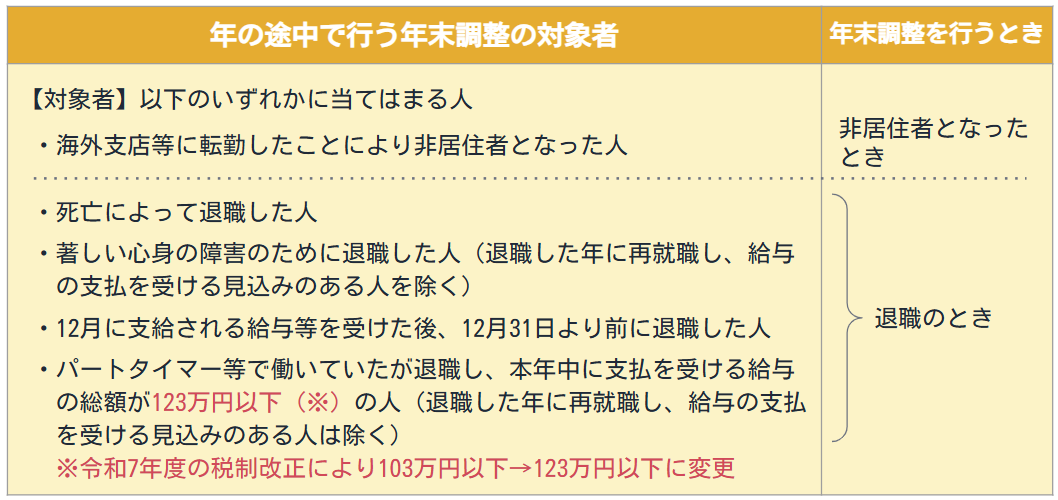

令和7年分年末調整のポイント(昨年からの変更点)

令和7年度の税制改正により、基礎控除の見直し等が行われました。

令和7年分の年末調整における昨年からの変更点は、以下のとおりです。

令和7年の年末調整では、改正後の内容に基づいて1年間の税額を計算し、

令和7年11月以前の給与等から徴収した源泉徴収税額との精算を行います。

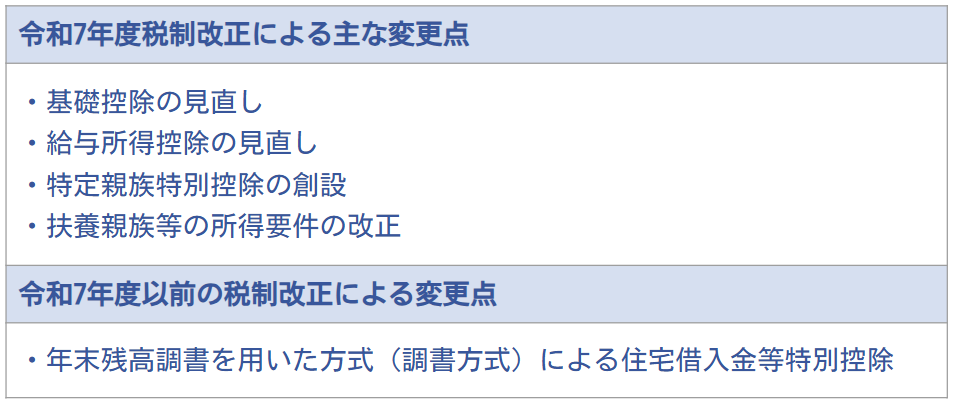

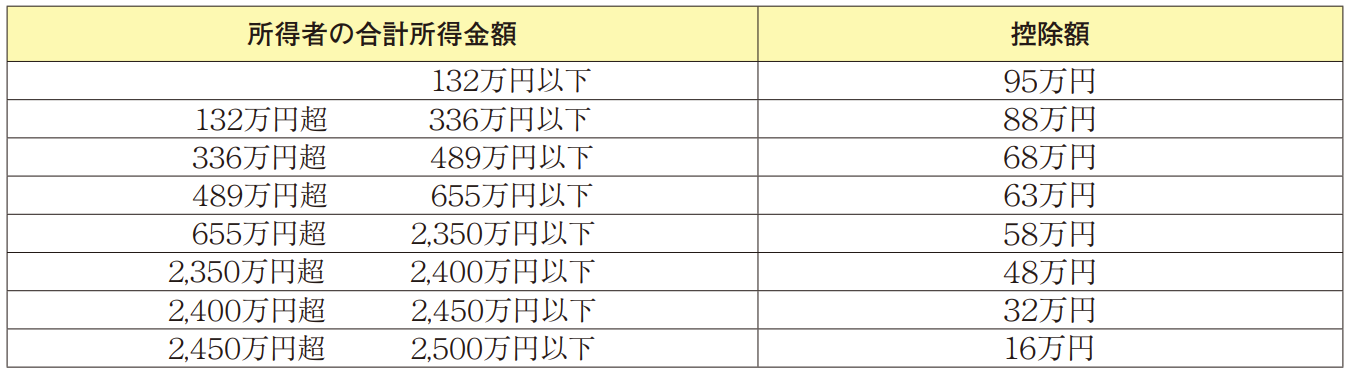

1 基礎控除の見直し

基礎控除額が48万円から58万円に引き上げられました。

さらに、令和7年分・8年分の基礎控除額は、合計所得金額が655万円以下の場合

特例による加算があります。加算後の基礎控除額は、合計所得金額に応じて

95万円、88万円、68万円、63万円となります

(合計所得金額2,350万円超の場合の基礎控除額に改正はありません)。

【基礎控除額】※改正された範囲のみ(合計所得金額2,350万円以下)

(出典)国税庁『年末調整のしかた』P3

今回の税制改正で変更がなかった合計所得金額2,350万円超も含めた

令和7年分の基礎控除額は以下のとおりです。

【令和7年分 基礎控除額】

(出典)国税庁『年末調整のしかた』P56

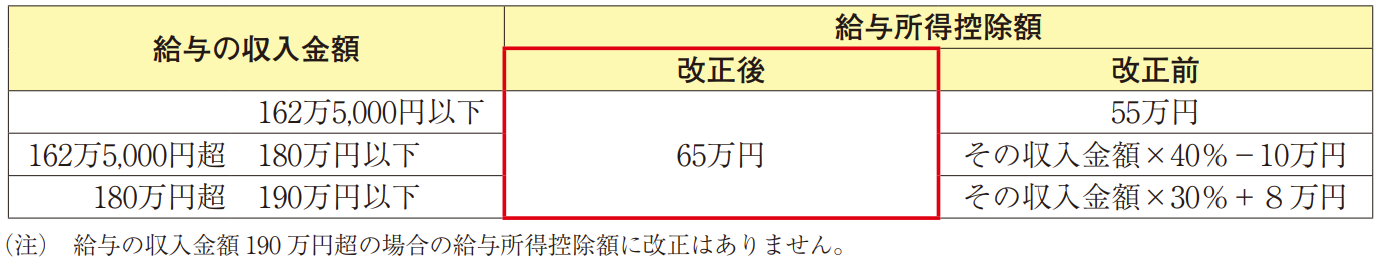

2 給与所得控除の見直し

給与所得控除の最低保証額が55万円から65万円に引き上げられました

(給与の収入金額190万円超の場合の基礎控除額に改正はありません)。

【給与所得控除額】※改正された範囲のみ(給与の収入金額190万円以下)

(出典)国税庁『年末調整のしかた』P3

この改正により、「年末調整等のための給与所得控除後の給与等の金額の表」が変更されています。

令和7年分以降の年末調整は、こちらの表に基づいて計算することとなります。

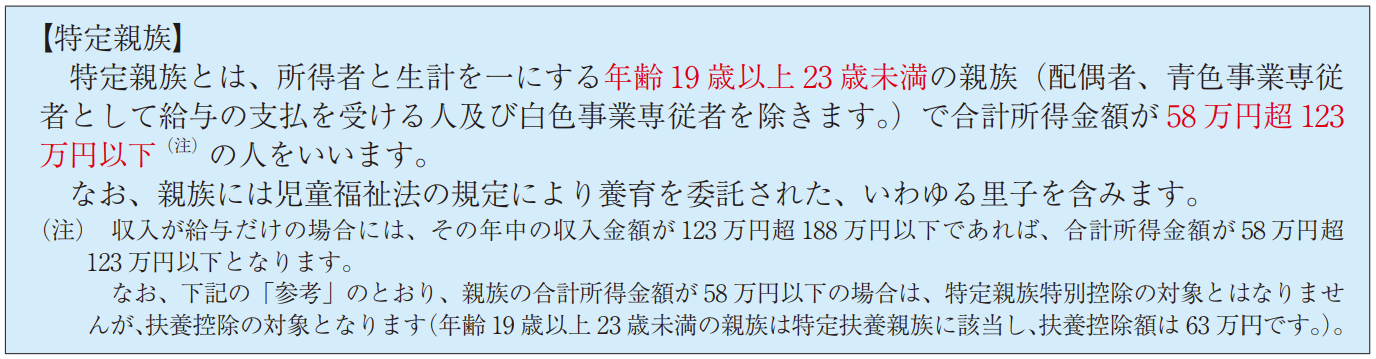

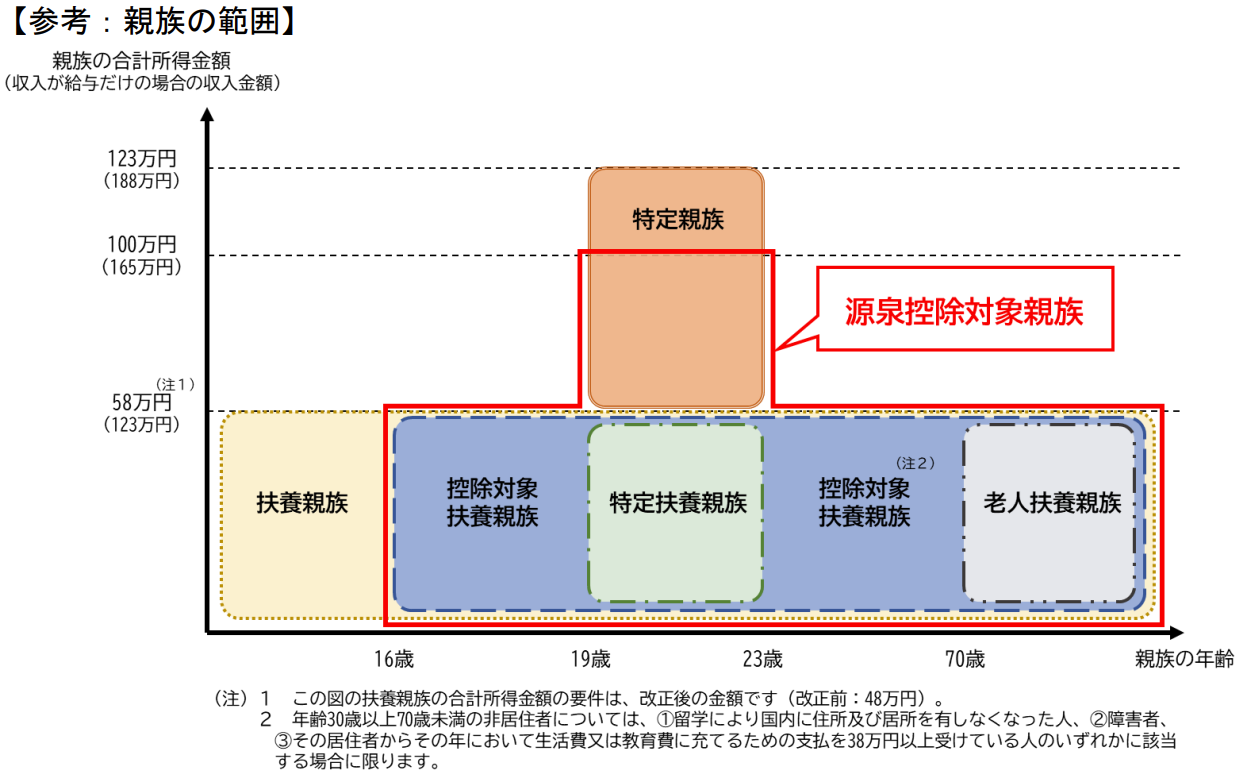

3 特定親族特別控除の創設

19歳から23歳未満で、かつ合計所得金額が58万円超123万円以下のため

扶養控除の対象外である親族(以下、特定親族)を対象とした

「特定親族特別控除」が創設されました。

これにより、パート・アルバイトをしている子どもをもつ従業員は、

この控除の対象となる可能性があります。

(出典)国税庁『年末調整のしかた』P4

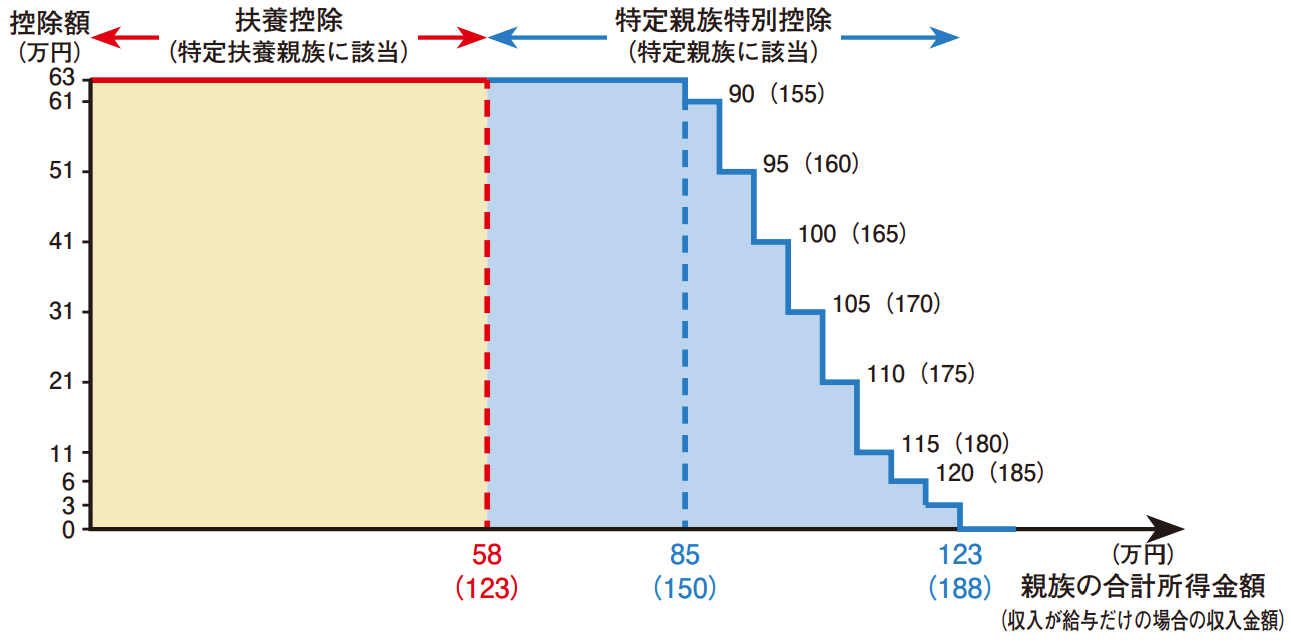

【特定親族特別控除額】

(出典)国税庁『年末調整のしかた』P4

【扶養控除と特定親族特別控除について】

従業員と生計を一にする19歳以上23歳未満の親族がいる場合、

その親族の合計所得金額により「扶養控除」または「特定親族特別控除」の

どちらを従業員が受けられるかが決まります。

<親族の合計所得金額が58万円以下>

この親族は特定扶養親族(※)に該当し、従業員は扶養控除を受けることができる

※特定扶養親族とは19歳以上23歳未満の扶養親族

<親族の合計所得金額が58万円超123万円以下>

この親族は特定親族に該当し、従業員は特定親族特別控除を受けることができる

(出典)国税庁『年末調整のしかた』P4

令和7年の年末調整で特定親族特別控除を受けるためには、

「特定親族特別控除申告書」を提出する必要があります。

くわしくは「様式の変更について」をご確認ください。

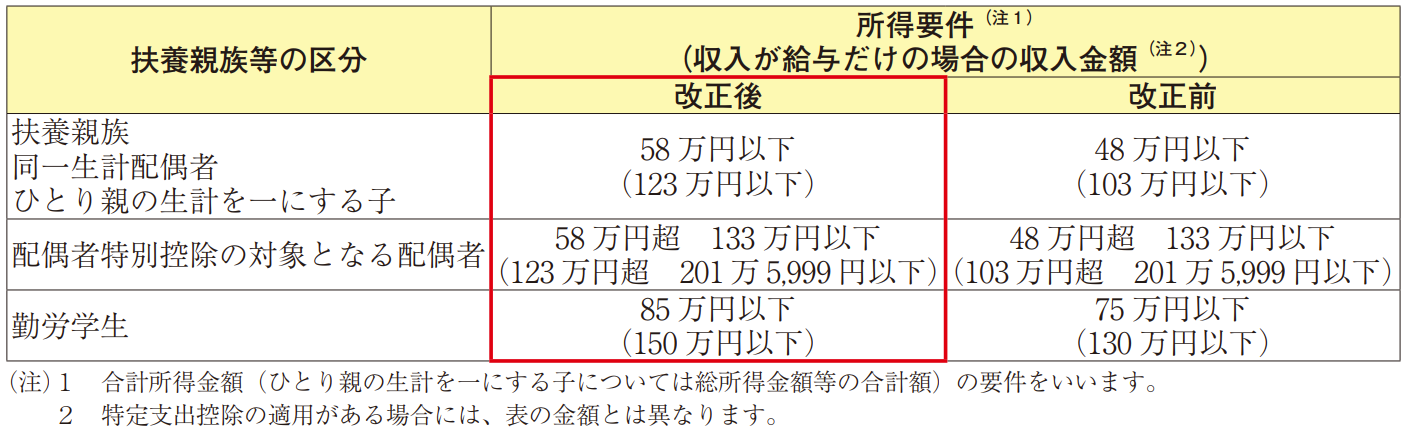

4 扶養親族等の所得要件の改正

基礎控除の改正に合わせて、以下の扶養親族等の所得要件も改正されました。

(出典)国税庁『年末調整のしかた』P4

改正前の扶養親族等の所得要件を満たさなかった親族が、

改正により所得要件を満たすこととなるケースがあります。

こうした場合に、従業員がその親族にかかる扶養控除等を受けるためには、

「給与所得者の令和7年の扶養控除等(異動)申告書」に

その親族を記載して提出する必要があります。

5 令和7年11月以前に行った年末調整について

令和7年の途中に海外転勤した従業員や死亡退職した従業員など、

令和7年分の給与等の最後の支払日が令和7年11月30日以前である

従業員の年末調整については、改正内容は適用されません。

そして、これらの年末調整にかかる企業の対応もありません。

なお、当該従業員(または従業員であった者)が改正後の控除等の適用を受けるためには、

本人(死亡の場合は相続人)が確定申告等を行う必要があります。

くわしくは税務署にお問い合わせください。

6 調書方式による住宅借入金等特別控除について

令和7年分の年末調整からは、これまでの「証明書方式」から「調書方式」による

住宅借入金等特別控除の適用を受ける従業員が生じる可能性があります。

調書方式の場合、従業員が「給与所得者の住宅借入金等特別控除申告書

兼 住宅借入金等特別控除証明書」を提出するときは、

金融機関等から交付される「年末残高証明書」の添付が不要となります。

参考|国税庁『「調書方式」による住宅借入金等特別控除の適用について』

【調書方式とは】

調書方式とは、金融機関等が直接税務署に年末残高調書を提出することにより、

マイナポータルを通じて、税務当局から従業員に住宅ローンの年末残高情報が提供される方式です。

調書方式による住宅借入金等特別控除の適用を受ける場合、

従業員は金融機関等に対して「住宅ローン控除の適用申請書」を提出する必要があります。

くわしくは、借入先の金融機関等にお問合せください。

令和8年からの対応について

令和8年1月1日以降に支払う給与計算からは、

源泉徴収税額の算出に影響する「扶養親族等の数」に注意が必要です。

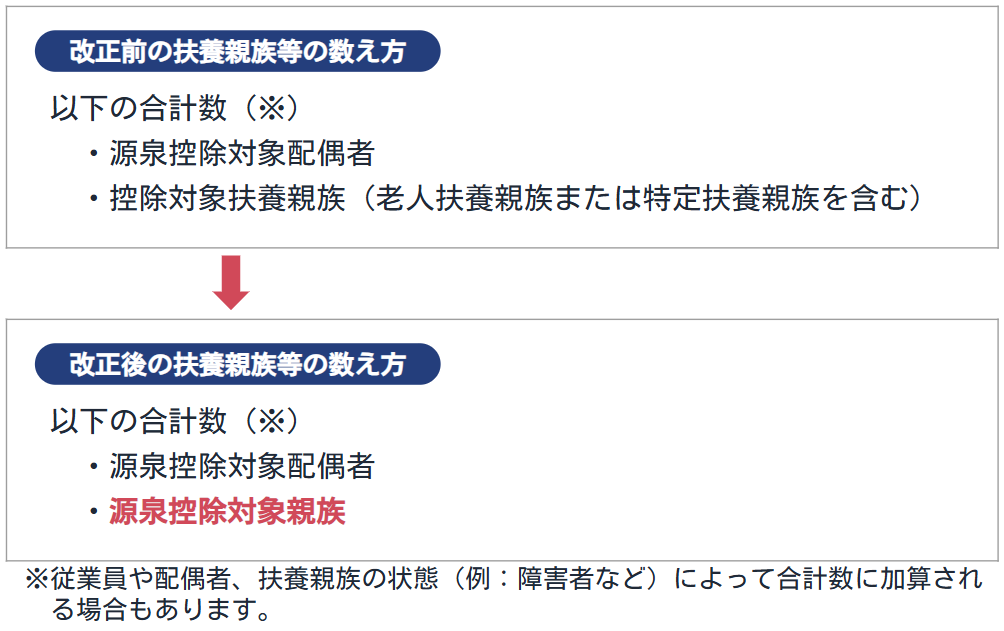

「特定親族特別控除」の創設に伴い、「扶養親族等の数」の算定方法が変更となります

(令和7年12月に支払う給与については、改正内容を反映させて年末調整を行います)。

上図のとおり、改正後は「源泉控除対象配偶者」および

「源泉控除対象親族」の数を基に「扶養親族等の数」を算定します。

そのため、令和8年分以降の「扶養控除等(異動)申告書」には、

「源泉控除対象親族」の記載が必要となりました

(記載方法については「令和7年分 年末調整書き方ガイド」で解説しています。

ダウンロードしてご覧ください)。

【源泉控除対象親族とは】

「源泉控除対象親族」とは、以下の①または②のいずれかに該当する者をいいます。

①控除対象扶養親族

②特定親族(※)のうち、合計所得金額が58万超100万円以下の者

※特定親族については「令和7年分年末調整のポイント(昨年からの変更点)」を参照

(出典)国税庁『令和7年度税制改正(基礎控除の見直し等関係)Q&A』P7

このほか、従業員自身や配偶者、親族の状態(例:障害者など)によって

「扶養親族等の数」に加算される場合もあります。

「扶養親族等の数」の算定についての詳細は、以下の「令和8年分 源泉徴収税額表」に

記載の「2 税額表の使い方」をご確認ください。

様式の変更について

「令和7年分年末調整のポイント(昨年からの変更点)」で解説した改正に伴い、

一部様式が変更されたものもあります。書き方については、

「令和7年分 年末調整書き方ガイド」をご確認ください。

1 各種申告書について

【令和7年分 給与所得者の扶養控除等(異動)申告書】

様式に変更はありません。

参考・ダウンロード|国税庁『令和7年分 給与所得者の扶養控除等(異動)申告書』

【令和8年分 給与所得者の扶養控除等(異動)申告書】

「特定親族特別控除」の創設に伴い、これまで記載していた

「控除対象扶養親族」の記載欄が「源泉控除対象親族」の記載欄に変更されました。

参考・ダウンロード|国税庁『令和8年分 給与所得者の扶養控除等(異動)申告書』

なお、令和7年から「簡易な申告書」としての提出が可能となっています。

以下は令和8年分の様式です。

参考・ダウンロード|国税庁『【簡易対応様式】令和8年分 給与所得者の扶養控除等(異動)申告書』

簡易な申告書を提出する場合は、次のチェックリストをご確認ください。

参考|国税庁『扶養控除等申告書の提出について(令和8年分)』

【令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書】

基礎控除申告書:基礎控除額の見直しにより判定基準が変更されました。

配偶者控除等申告書:給与所得控除額の見直しにより判定基準が変更されました。

特定親族特別控除申告書:特定親族特別控除の創設により追加されました。

参考・ダウンロード|国税庁『令和7年分 給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書』

【令和7年分 給与所得者の保険料控除申告書】

様式に変更はありません。

参考・ダウンロード|国税庁『令和7年分 給与所得者の保険料控除申告書』

2 給与所得の源泉徴収票について

「特定親族特別控除」の創設により、「給与所得の源泉徴収票」

(および給与支払報告書)の様式も変更されました。

特定親族特別控除を受ける従業員の源泉徴収票を作成する場合、

特定親族特別控除額などの記載が必要です。

「給与所得の源泉徴収票」の記載方法については、以下の手引きをご確認ください。

参考|国税庁『給与所得の源泉徴収票等の法定調書の作成と提出の手引』P3

令和7年分年末調整申告書の書き方ガイド

令和7年の年末調整は変更点が多いため、従業員からの問い合わせが増えることが想定されます。

申告書配布時に、以下の書き方ガイドを添え、スムーズな年末調整手続きに向けてご活用ください。

参考・ダウンロード|『令和7年分 年末調整書き方ガイド』

参考・ダウンロード|『住宅借入金等特別控除申告書書き方ガイド』

セミナー案内・開催報告一覧

セミナー案内・開催報告一覧 ちょっと役立つノートだわさ一覧

ちょっと役立つノートだわさ一覧 日々のできごと一覧

日々のできごと一覧 全記事一覧

全記事一覧